· 科法斯調查顯示,隨著市場競爭和市場運行回歸正常,2023 年更多企業願意提供放帳,但信用期限有所緊縮,從 2022 年的 81 天降至 70 天。

· 信用期限縮短導致 2023 年逾期付款有所增加。2023 年 62% 的受訪企業表示遭遇過逾期付款,相比 2022 年的 40% 有所增長。但是,平均逾期付款天數從此前的 83 天減少至 64 天。

· 超長逾期付款(180 天以上)天數同樣持續下降。

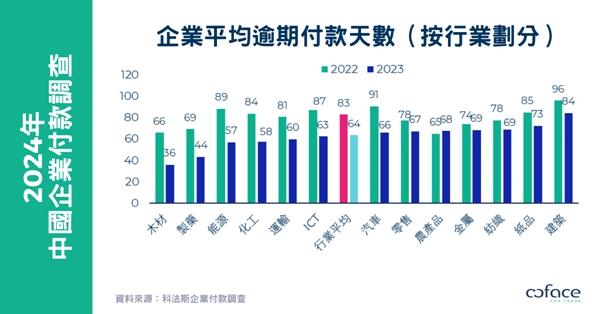

· 其中,建築行業逾期付款天數依舊位列第一(84 天),紡織行業逾期付款拒付風險高居榜首(超過營收 2% 的超長逾期付款)。

· 超過一半的受訪企業預計,2024 年商業環境會有所改善,但需求放緩或將進一步加劇。2024 年競爭激烈仍被視為最大風險,但預計相比去年將有所緩解。

香港 - Media OutReach Newswire - 2024年3月19日 - 科法斯北亞地區經濟學家 譚俊譽 表示:“2023 年經濟活動總體已擺脫疫情影響,恢復正常。企業放帳同樣如此。隨著市場競爭和市場運行回歸正常,更多企業願意提供放帳。

企業平均逾期付款天數(按行業劃分)

但是,企業變得更加謹慎,紛紛緊縮信用期限。科法斯《2024 年中國企業付款調查》顯示,2023 年平均信用期限從 2022 年的 81 天降至 70 天。越來越多的企業開始使用風險管理工具。

信用期限縮短導致逾期付款增加。但這不一定說明企業現金流惡化。逾期付款天數加上信用期限,2023 年應收帳款周轉天數 (DSO),也就是從採購產品到支付發票的平均等待時間,從 2022 年的 140 天減少到 136 天。這可能表示企業現金流有所改善。

展望 2024,隨著政策支持力度的增加,市場競爭的緩解和庫存負擔的減輕,53% 的受訪企業對經濟前景持樂觀態度。 由於需求放緩,2024 年政府應該會增加支出,以穩定增長。”

逾期付款1:頻率增加,但天數減少

62% 的受訪企業表示曾在 2023 年遭遇逾期付款,相比 2022 年的 40% 所有上升。但是逾期付款頻率增加未必說明企業現金流惡化。2023 年,逾期付款天數大幅減少,從 2022 年的 83 天降至 64 天。

調查還顯示,超過年收入 2% 的超長逾期付款(180 天以上)天數也在持續下降,根據科法斯的經驗,此類逾期付款面臨較高拒付風險,其中 80% 的超長逾期付款無法收回。僅 33% 的受訪企業表示曾遭遇此類逾期付款,這一比例為 2014 年以來的第二低。

嚴重財務壓力下,加之新房銷售持續低迷,建築行業逾期付款天數(84 天)依舊位列第一。紡織行業逾期付款拒付風險高居榜首(超過營收 2% 的超長逾期付款)。隨著需求釋放逐漸放緩和勞動力成本上升,2024 年這一狀況恐將難以改善。

激烈競爭被視為造成財務困境的主要原因,一定程度上源於某些行業產能過剩。但是,考慮到中國相對較弱的通脹環境,成本壓力似乎並未給中國企業造成巨大負擔。

經濟預期:競爭緩解,但需求前景仍不樂觀

展望未來,政策支持力度的增加或將為企業注入信心,53% 的受訪企業對 2024 年經濟前景持樂觀態度。 其中製藥行業最為樂觀,人口老齡化或將激發結構性需求,推動需求復甦。汽車和建築行業同樣表現優異,電動汽車政策支持和基礎設施投資或將持續發力。而隨著 2024 年需求釋放逐漸放緩和勞動力成本上升,紡織行業前景悲觀。

市場競爭激烈仍被視為 2024 年企業經營的最大風險。但是,由於大量企業 2023 年大力促銷,庫存負擔減輕,2024 年競爭應該會有所緩解。然而,隨著重新開放需求減退,家庭收入和企業利潤入不敷出,需求放緩預計將會加劇。政府可能不得不加大支出,以穩定總體需求。

1逾期付款天數是指從付款到期日到實際支付的時間。